- EN

- CH

中国医药行业再也不是一个“慢行业”了,环境的变化、政策的因素,整个行业积蓄的力量似乎正在爆发。一批最有底蕴最有智慧和能力的企业率先点燃了大家的热情。

近日,IQVIA发布了《2021年Q2中国医院医药市场回顾》。2021年Q2中国医院(百张床位以上的医院)医药市场总销售额达到2311亿元,同比增长14.2%。结合前三年的数据,中国医药行业从2018年以来积聚的变化正在显现。

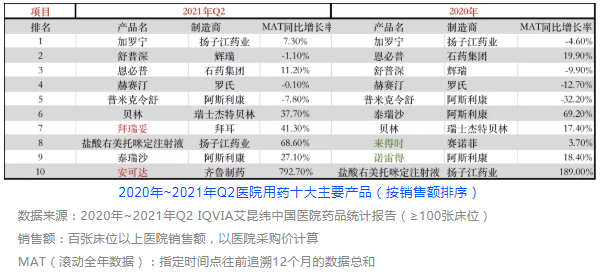

其一是“快变化已经成为常态”。主要表现在新药放量的周期缩短和新药的成长期缩短,以阿斯利康的泰瑞沙(通用名奥西替尼)为例,从2017年上市到2018年进入医保,到2020年销售额超过35亿元,仅用了3年多时间,同时在今年Q2泰瑞沙因增速下滑已经从第6名(2020年)掉到第9名。以最近齐鲁的安可达(贝伐珠单抗生物类似药)为例,从2019年底获批上市第一年(2020年)便大卖18亿元,今年第二季度的滚动全年增长(MAT)更是达到792%。有业内人士分析主要原因是信息传播和营销效率提高的速度加快了,但由于同类药品的上市加剧的竞争,其下滑的速度也会加快。

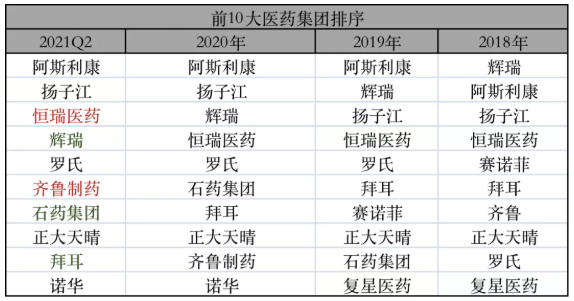

其二是“本土药企正在以肉眼可见的变化进阶,而跨国药企的处境变得艰难”。根据IQVIA最新发布的二季度数据,尽管跨国药企仍占据前十医药集团的半壁江山,但相对本土药企来说,增长后劲不足,其中辉瑞MAT同比下滑22.4%,拜耳MAT同比下滑7%,仅有诺华MAT同比增长超过10%。而本土的5家药企表现正好相反,包括恒瑞医药、齐鲁制药、石药集团、正大天晴在内的4家MAT同比增长均超过10%,其中齐鲁制药最为亮眼,增长率超过40%,恒瑞、石药这一指标分别为16.3%和14.1%。唯一一家未超10%的药企扬子江,却成为十大用药中独一家的拥有两个药品的企业。有业内人士认为,未来一段时间内这种变化会持续,政策的变化需要药企拥有快速适应变化的能力并这样去做。

01 快变化成常态

纵观治疗领域的销售数据,相较2020年各类一级治疗领域整体(除肿瘤免疫)呈现负增长态势,今年二季度数据好得多,仅心血管系统治疗未取得正增长。具体来看,抗肿瘤和免疫调节剂再次领衔增长,MAT同比增长达到13.7%,Q1时这一指标为10%。经过近两年持续的高增长,目前抗肿瘤和免疫领域已经成为仅次中成药为主的第二大治疗领域。

接下来,箭在弦上的中成药集采或将再为肿瘤免疫治疗领域“让路”。

本次数据中最亮眼的莫过于齐鲁制药的安可达,仅用一年多的时间,安可达便冲上了百床大院的前十大用药榜单,MAT同比增长率达到792.7%,2020年销售额为18亿元。

安可达是国内首个获批的贝伐珠单抗生物类似药。原研药贝伐珠单抗(商品名:安维汀)由罗氏开发,2004年首次被美国FDA批准上市,2010年2月,贝伐珠单抗获准进入中国市场。与此同时,齐鲁药业立项开发贝伐珠单抗。

贝伐珠单抗的放量是从2017年进入医保开始的。2017年之前,贝伐珠单抗在国内售价约在5100元/支,每年治疗费用超过30万元。所以到2016年国内22家样本医院贝伐珠单抗用量不足10万支(PDB数据)。

到2020年变化是惊人的,以安可达1198元/瓶的挂网价估算,去年仅齐鲁一家贝伐珠单抗就卖超150万支。对比罗氏的安维汀,适应证上齐鲁只有晚期、转移性或复发性非小细胞肺癌、转移性结直肠癌,再加上安维汀已经获批多年,齐鲁为何能打败罗氏?

一个很重要的原因是进院能力。一方面,梳理原研药在医保目录中的历程可以看到企业“积极式的妥协”,给国产药增加难度,如罗氏2017年时将安维汀降价至1998元/瓶;另一方面,在进入医保的前提下,传统药企如何结合自身优势利用现有条件将自己的药品快速入院,这是齐鲁做首仿药多年攒来的经验。

无独有偶,盐酸右美托咪定注射液是另一个爆发的产品。右美托咪定用于全身麻醉的手术插管和机械通气时的镇静,是一个既有镇痛又有镇静作用的药物,其主要特点是可即时唤醒,手术时方便与患者沟通。目前,右美托咪定在国内尚无进口产品。

从去年新入局百床大院TOP10用药以来,盐酸右美托咪定注射液在今年前两个季度仍保持了较高的增速,Q1和Q2的MAT同比增长分别达到115.6%、68.6%,2020年为189%。目前该药的排位为第8名,较2020年上升两个位次。

IQVIA此前认为,盐酸右美托咪定注射液如此大幅增长的原因一方面是由于原研药物已经退市,另外在该产品集采时,竞品未过一致性评价,成为独家中标品种,多种因素导致该产品在医院市场快速放量。

不过该产品的这一增长态势或许很难持续,在今年扩围集采续约(湖北地区)中,科伦药业将盐酸右美托咪定注射液售价降至8.5元/支,原来扬子江中标价为13.3元/支。今年1月份已有恒瑞、恩华药业、宜昌人福、科伦、国瑞药业、成都倍特等企业的盐酸右美托咪定注射液都通过一致性评价。

放量迅速,下量也很迅速。这种“爆款”药品的成长期会有多久呢?以奥希替尼为例,从2017年上市到2018年进入医保,到2020年销售额超过35亿元,仅用了3年多时间。到了今年Q2,泰瑞沙因增速下滑已经从第6名(2020年)掉到第9名,其今年Q2的MAT同比增长为27.1%,2021年Q1为48.8%,2020年Q1为463.5%。

作为赛诺菲的“补位产品”来得时(长效胰岛素)2020年现身百床大院前十榜单,2021年Q1便消失无影,赛诺菲也消失在前十药品的榜单中,2020年赛诺菲的重磅产品波立维刚刚退出前十药品榜单。

有分析认为,近年来医保通过“灵魂砍价”取得了显著地降价效应,同时中国的药品专利维持时间较短,创新药的成长期也大大缩短了。

02 进阶的本土药企VS后劲不足的跨国药企

第二个明显的变化是本土药企的进阶,跨国药企的处境变得艰难。

过往几年,跨国药企向来岿然不动,但随着常态化集采、动态化医保等重磅政策的推进,变化逐步累积,从2020年开始有了明显变化:辉瑞的步步下滑,赛诺菲的出局。

2021年第二季度,跨国企业百床大院的销售额约为649亿人民币,同比增长11.2%;而本土药企第二季度的销售额约为1662亿人民币,同比增长15.4%。

而上一季度,跨国药企和本土药企的同比增长率分别为15.7%、23.2%。同比增速差距的持续累积使得跨国药企的地位大不如前,现在的跨国药企尽管仍占据前十医药集团的半壁江山,但整体增长态势堪忧。

数据显示,前十医药集团中辉瑞为下滑最厉害的跨国药企,其2021年Q2的MAT同比下滑22.4%,并退至第4位。在此之前辉瑞在10大医药集团的排名已经连续3年下降。其重磅产品的MAT同比增速从2020年转为负值,为下滑9.9%,在今年Q1、Q2这一指标颓势持续,分别下滑7.4%、1.1%,这一过程中,舒普深从第三晋级第二。

今年辉瑞全球或许能靠mRNA疫苗重回全球第一,但辉瑞仍旧未改变其缺乏重磅新品的面貌。根据Evaluate Vantage数据,除了mRNA疫苗外,辉瑞过去5年上市的7个新药贡献价值仅占全部药品价值约为12%,而罗氏这一比例超过了40%。而辉瑞中国除了产品仍是青黄不接的状态,还缺乏mRNA疫苗这样重磅产品的销售刺激。

拜耳的拜瑞妥(通用名:利伐沙班片)虽然冲进了前十用药榜单,但其核心品种拜糖平(通用名:阿卡波糖)自杀式降价给其带来的影响很难抵消。但拜瑞妥的辉煌大概率又会是“昙花一现”,今年6月第五批国采,利伐沙班上演“灵魂砍价”,23家药企竞逐利伐沙班,10家中标,齐鲁制药的利伐沙班(10mg)大降98%,凭借利伐沙班拿下“抗血栓一哥”的拜耳这次并未中标。

重仓中国的药企阿斯利康虽然坐稳了中国百床大院销售的头把交椅,但也面临着不小的压力。中国增长的放缓也在其年报中有明显体现,数据显示AZ中国区的同比增长率在全球最低,仅为11%。该公司解释为集采和医保谈判导致药品落标或降价,二是中国国产仿制药和创新药争夺市场份额。受影响的产品有瑞舒伐他汀钙、替格瑞洛、埃索美拉唑,奥希替尼也面临着豪森药业阿美替尼和艾力斯伏美替尼的竞争。

本土的5家药企表现正好相反,包括恒瑞医药、齐鲁制药、石药集团、正大天晴在内的4家MAT同比增长均超过10%,对于巨头药企来说,实现这样的增速是可圈可点的。其中齐鲁制药最为亮眼,增长率超过40%,上一季度这一指标也达到了38.2%,主要受益于其贝伐珠单抗生物类似药的增长,但目前贝伐珠单抗生物类似药面临的竞争尤为激烈,已有包括贝达、绿叶、信达等7家企业报产,多家在临床3期。对于齐鲁制药来说,要维持这样的地位需要持续有大药支持,目前可实现的路径产品倾向于首仿药和生物类似药。

恒瑞、石药这一指标也分别达到16.3%和14.1%。恒瑞和石药是传统药企转型创新中跑在前头的药企,现阶段恒瑞的支持产品是PD-1,但其二季度已出现环比负增长的情况,这说明通过医保以价换量的量可能没有达到预期,恒瑞也解释了原因:自2021年3月1日起开始执行医保谈判价格,降幅达85%,加上产品进院难、各地医保执行时间不一等诸多问题,造成卡瑞利珠单抗销售收入环比负增长。

而石药一直以来靠的重磅品种是恩必普,从今年二季度以来,恩必普的MAT同比增速的下降导致其相对降了一个位次,从第二大药品降为第三名。但这是一个信号,在变化越来越快的环境中,新品的迅速上量很可能就挤掉了旧产品的位置。

唯一一家MAT同比增速未超10%的药企扬子江,却成为了十大用药中独一家的拥有两个药品的企业。

总结来看,相对跨国药企,本土药企整体进阶趋势明显。有业内人士认为,未来一段时间内这种变化会持续,政策的变化需要药企拥有快速适应变化的能力并这样去做。

(本文系转载,如有侵权,请联系删除。)