- EN

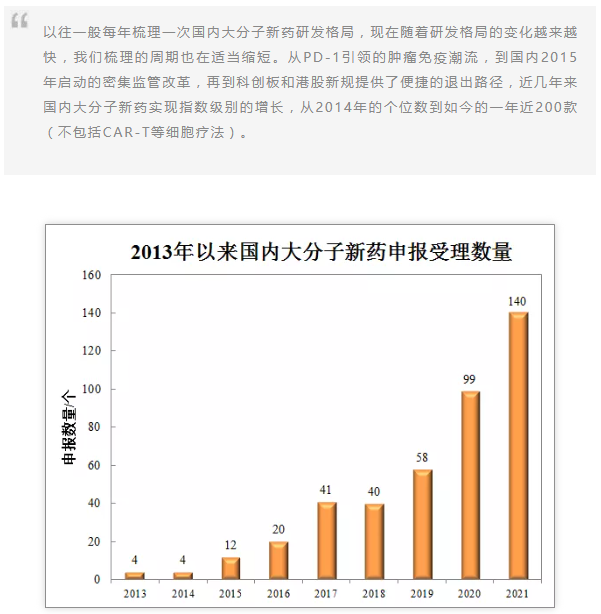

- CH

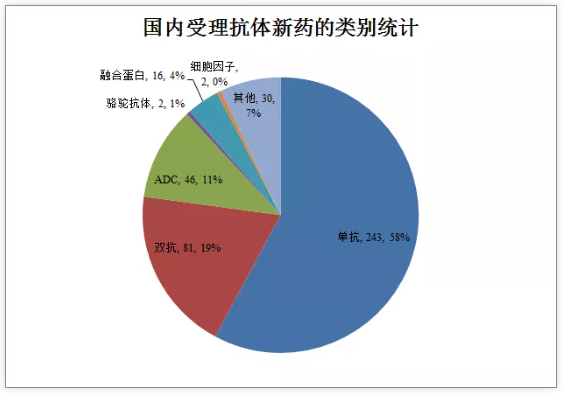

从类别来看,单抗超过半数,双抗和ADC占到30%,纳米抗体、细胞因子也处于爆发前夜。

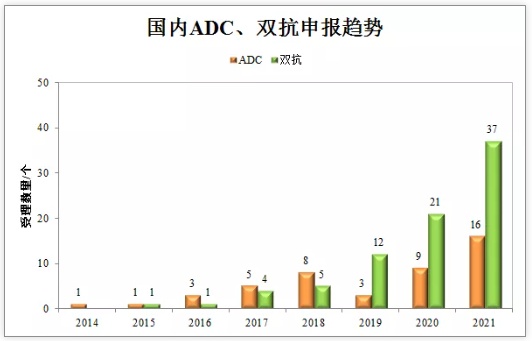

随着PD-1、CD47、Claudin 18.2等热门靶点迅速进入过度竞争,差异化成为后来者的必然选择。双抗和ADC等新型抗体药物成为差异化创新的重要路径。DS-8201、Trodelvy获批之后,ADC迎来第二波发展高潮,这个趋势也传导到过国内。

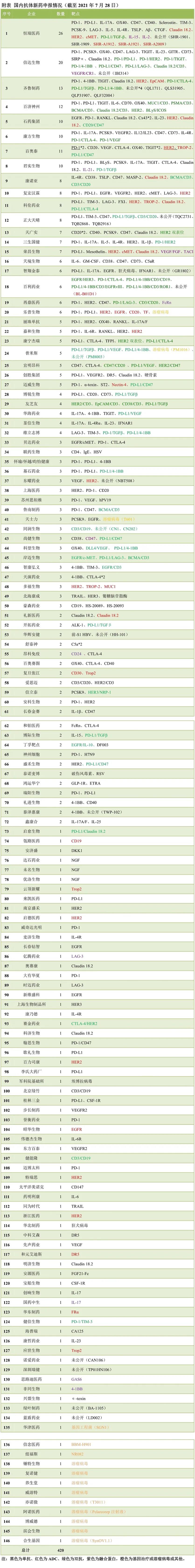

从企业竞争格局来看,传统药企中恒瑞医药、齐鲁制药、石药集团、科伦药业、正大天晴等转型较为坚决,博锐生物从海正剥离以来,也处于爆发式增长阶段。成熟药企或械企单独设立的公司中,复宏汉霖、乐普生物、智翔金泰、华博生物、迈威生物等也在大分子新药领域积极布局。创新biotech中,百济神州、信达生物、君实生物等抓住PD-1抗体的机会窗口,已经成长为biopharma,近年来开始在新技术新药物形式广泛布局。康方生物、荣昌生物、康诺亚、天境生物等都建立了丰富的研发管线,并在License-out方面达成重要合作协议。百奥泰ADC新药失败是一个重大挫折,但抗体新药进展顺利,生物类似药国际化很成功,达成近6亿美元License-out协议。

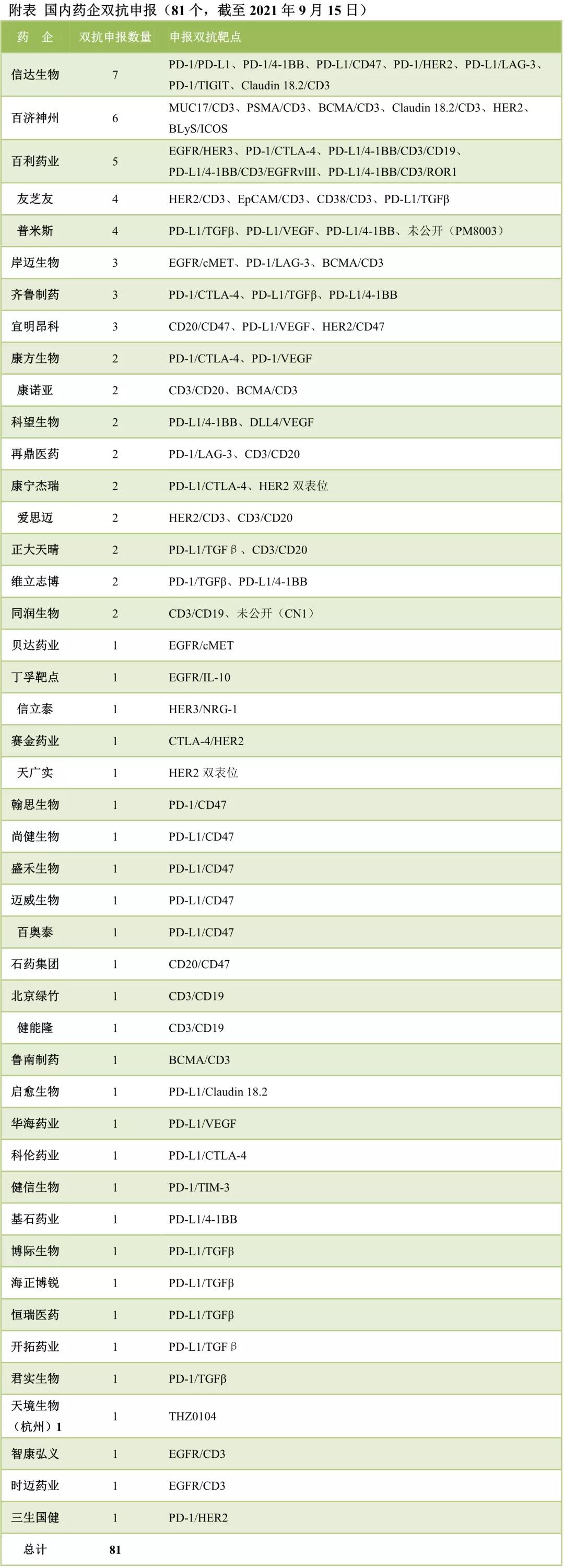

双抗领域,信达生物、百济神州、康方生物、百利药业、友芝友、普米斯、岸迈生物、齐鲁制药、宜明昂科、康宁杰瑞、康诺亚、维立志博等大批公司在布局。信达生物7个双抗中6个围绕PD-(L)1构建,其中PD-1双抗由礼来合作研发,PD-L1双抗都基于引进的PD-L1纳米抗体构建,唯一CD3双抗可能采用罗氏引进的2:1 TCB技术。百济神州双抗均为引进产品,目前也在建立自己的CD3双抗、CD16双抗等技术平台。康方生物PD-1/CTLA-4双抗和PD-1/VEGF双抗已经取得优势临床数据,AK104已经递交上市申请。康诺亚CD3双抗临床前都表现出更优的有效性和安全性。康宁杰瑞HER2双抗和PD-L1/CTLA-4与石药达成重要合作协议,临床方面也不断取得新的进展。百利药业构建了PD-L1/4-1BB/CD3/TAA四抗技术平台,2款双抗和3款四抗已经进入临床,最近申报了一款双抗ADC。友芝友的YBODY技术平台之后,新建立了对称双抗技术平台CHECKBODY。

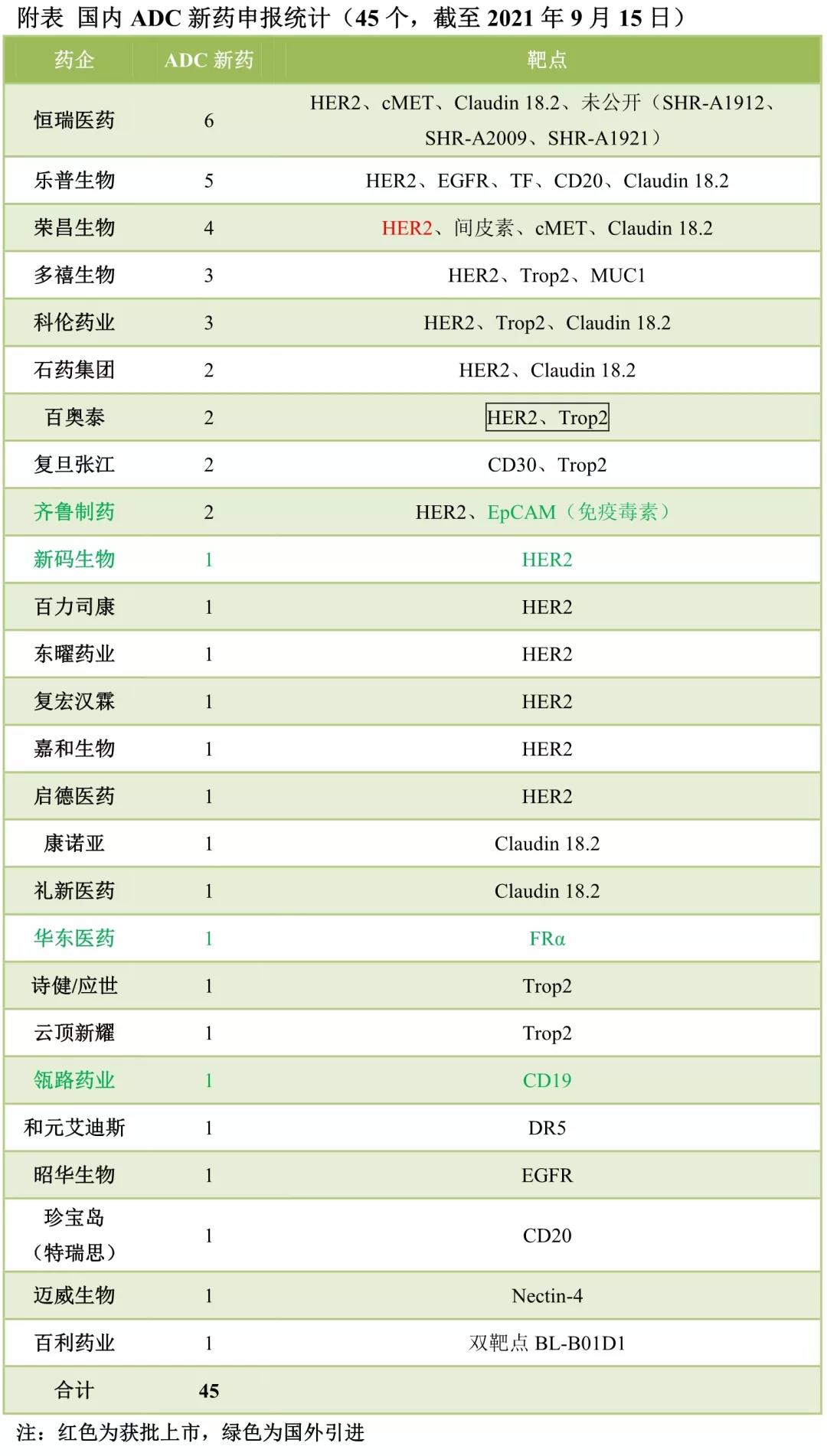

ADC方面,恒瑞今年开始密集申报,目前已经累计申报6款ADC新药。乐普生物、荣昌生物、多禧生物、科伦药业、石药集团等均有多款ADC新药申报。从靶点来看,HER2之后,Claudin 18.2、Trop2为竞争最激烈的ADC靶点,康诺亚/乐普生物申报了首个Claudin 18.2 ADC。百利药业申报了国内首款双抗ADC,靶点尚未公开。ADC新药领域也出现一些挫折,百奥泰ADC新药已经终止临床研究,齐鲁制药引进的EpCAM免疫毒素,该药物在美国被FDA拒绝批准,前途渺茫。

总结

PD-1之后,类似的机会窗口已经越来越少。一方面,入局的药企和创新biotech越来越多,稍热的靶点乃至双抗靶点组合都有多家同时在做,Fast Follow已经演变为多家同时follow,很难在进度上形成绝对优势;另一方面,过度竞争背景之下,差异化成为必然选择,既有失败风险,也有达不到优效而无市场竞争力的可能。这种背景下,分子差异化设计、靶点的组合、临床差异化探索等,全方位的竞争不可避免。在此基础上,能否取得优势临床数据,能否完成重要License-out交易(国际认可)成为创新能力的重要检验指标。

(本文系转载,如有侵权,请联系删除。)